Óscar Afonso, Expresso online

Faço notar que a reforma do Estado, no sentido de aumento da eficiência da despesa pública – incluindo nas transferências sociais – é um processo moroso, mas mesmo a curto prazo pode haver bons resultados. Uma análise recente do Dr. Marques Mendes (com base em dados da eSPap), no seu comentário semanal na SIC notícias, apontava para a existência de 645 entidades públicas, evidenciando um alto potencial de “emagrecimento” do Estado para uma estrutura mais leve e eficiente, com menos sobreposições

Em fevereiro, neste mesmo espaço de opinião, alertei para o impacto positivo sobre o crescimento económico da redução de taxas de IRS, suportado pela literatura económica, tendo elencado alguns estudos internacionais nesse sentido – alguns dos quais focados na OCDE, onde Portugal está inserido – publicados em revistas científicas de renome.

Na altura, em que estavam a ser levantadas dúvidas sobre a efetividade das propostas de desagravamento fiscal em IRS e IRC do programa eleitoral da AD – para o qual me foi dada a oportunidade de dar um contributo cívico através do meu conhecimento na área económica –, sublinhei que esses dois impostos diretos, ao incidirem sobre os fatores produtivos (o trabalho e o capital), são os mais distorcionários e penalizadores da atividade económica, justificando os resultados da literatura.

Por exemplo, no working paper da OCDE “Taxation and Economic Growth”, os autores Johansson, Heady, Arnold, Brys e Vartia (2008) concluem que o imposto mais penalizador do crescimento económico na OCDE em 1975-2006 foi o IRC, seguido do IRS.

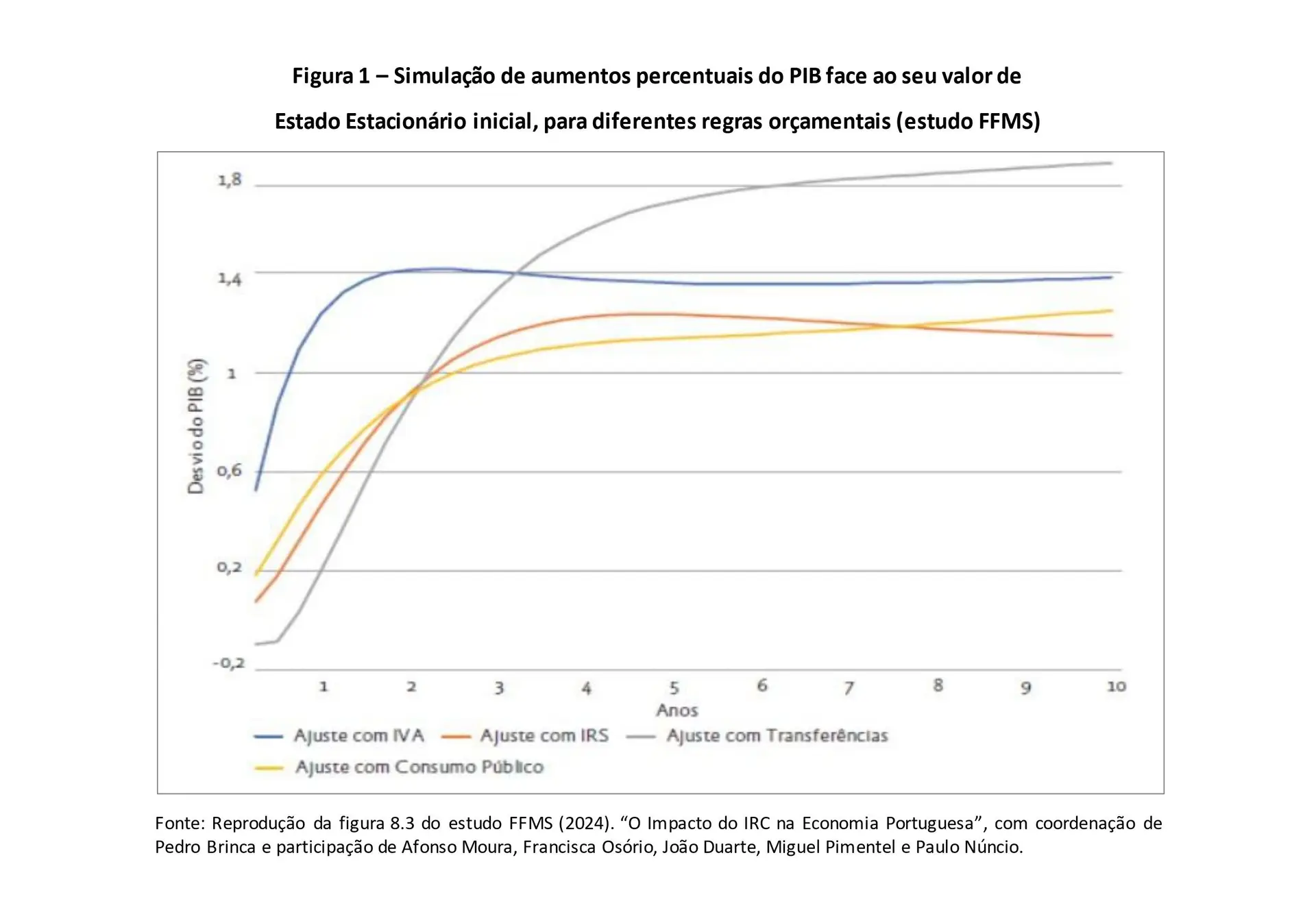

Um estudo recente da Fundação Francisco Manuel dos Santos (FFMS), coordenado pelo Professor Pedro Brinca, mostra que uma descida das taxas de IRC (o imposto que incide sobre os lucros das empresas) tem um impacto positivo líquido sobre o crescimento económico – uma redução de 7,5 pontos percentuais na taxa efetiva de IRC leva a um aumento real do PIB de 1,44% após 2 anos e 1,4% após 10 anos se a perda de receita for compensada pela subida de impostos sobre o consumo (ver explicação mais abaixo). Este resultado reforça a validade da proposta de redução da taxa geral desse imposto de 21% para 15% inscrita no programa da AD, com vista a recuperar a nossa competitividade fiscal em matéria de IRC.

O estudo vai ainda mais longe que o programa da AD, ao propor a extinção da derrama estadual – vertida em três escalões acima de 1,5 milhões de euros de lucro tributável, com taxas de 3%, 5% e 9%, que tornam o imposto progressivo, quando nos outros países é proporcional – e das derramas dos municípios (que tornam o nosso IRC ainda mais complexo), que teriam de ser ressarcidos pela perda associada de receita.

Só a reposição de um modelo proporcional da derrama estadual, baixando as taxas dos escalões superiores, já teria um ligeiro efeito positivo sobre o crescimento, segundo uma das simulações do estudo, o que também é relevante pois é uma opção possível que atenua a perda de receita e pode ser um passo inicial na eliminação dessa derrama. Indo mais para trás, o estudo aponta, e bem, que a derrama estadual, criada como medida temporária durante o Programa de Ajustamento Económico e Financeiro de 2011-2014, teria sido revertida de forma gradual pela Reforma do IRC aprovada pela Lei n.º 2/2014, de 16/01. Contudo, essa Reforma foi anulada pelo governo de “geringonça” de esquerda que se seguiu, liderado por António Costa, quebrando o compromisso do anterior líder do PS, António José Seguro, nesta matéria (recordo que, na altura, estava prevista uma redução gradual da taxa geral de IRC até 17%).

A instabilidade fiscal demonstrada pelo episódio acima é, em si mesma, fortemente penalizadora do investimento e da atividade económica, como mostra também o estudo e é facilmente compreensível.

De facto, dado que as empresas decidem os investimentos com base em pressupostos, nomeadamente em matéria fiscal, a alteração desses pressupostos gera custos imprevistos e a retração de investimentos futuros face à inconsistência temporal de políticas, como é conhecida na literatura essa instabilidade.

Assim, quer o elevado valor das nossa taxa máxima de IRC combinada (31,5% = 21% de taxa base + 9% no escalão mais alto da derrama estadual + 1,5% de taxa máxima de derrama municipal) – o segundo maior da OCDE em 2023 (apenas abaixo da Colômbia), segundo dados mais atualizados do que os do estudo –quer a instabilidade fiscal nesse imposto penalizaram a nossa atividade económica nas últimas décadas, conforme se infere das simulações do estudo da FFMS, confirmando o que venho a dizer há algum tempo.

Uma particularidade importante do estudo é a assunção, no cenário base, de uma regra de neutralidade orçamental que incorpora a compensação da perda de receita de IRC através do aumento de impostos sobre o consumo (como o IVA) – por serem menos distorcionários, ao não incidirem sobre os fatores de produção –, sendo o impacto líquido positivo no PIB (em estado estacionário) ilustrado pela linha a azul na Figura 1, que corresponde aos resultados que acima reportei, como se pode constatar.

Em alternativa, um mecanismo de compensação via redução das transferências sociais (linha cinza) produz o maior impacto líquido sobre o PIB no longo prazo (acima de 1,8%), mas à custa de um efeito negativo no curto prazo e com forte penalização das famílias mais pobres, o que não é socialmente aceitável, como mencionado, e bem, no estudo. A compensação via aumento do IRS (linha laranja) gera o pior impacto no longo prazo (por ser também um imposto distorcionário, tal como o IRC), além de que está desfasada do atual consenso político em torno da redução desse imposto. Por último, a compensação via redução do consumo público (linha amarela) gera efeitos positivos sobre o PIB nos curto e longo prazos, mas menores do que se a compensação for feita via aumento dos impostos sobre o consumo, isto porque é incorporado no modelo um multiplicador significativo do consumo público.

Faltou, assim, uma análise relevante no estudo, de qual o impacto de longo prazo da descida das taxas de IRC sem esses mecanismos de compensação, simulando que a mesma pode ser obtida pelo aumento de eficiência da despesa pública em resultado de uma reforma do Estado. Nessa situação, presume-se que o impacto será maior do que os apontados na figura 1, inferindo-se que supere os 2% após 10 anos (face a uma situação sem reforma, naturalmente), acima do cenário com ajuste via transferências sociais.

Faço notar que a reforma do Estado, no sentido de aumento da eficiência da despesa pública – incluindo nas transferências sociais – é um processo moroso, mas mesmo a curto prazo pode haver bons resultados.

Uma análise recente do Dr. Marques Mendes (com base em dados da eSPap), no seu comentário semanal na SIC notícias, apontava para a existência de 645 entidades públicas, evidenciando um alto potencial de “emagrecimento” do Estado para uma estrutura mais leve e eficiente, com menos sobreposições.

Seria importante, a meu ver, recuperar e atualizar um estudo da altura em que a Dra. Manuela Ferreira Leite era Ministra das Finanças, onde se mostrava que mais de metade do Estado trabalhava para “dentro de si mesmo” e não para os utentes – cidadãos e empresas. Uma verdadeira reforma do Estado deverá reduzir as funções de “back-office”, concentrando-as e eliminando os atuais problemas de articulação interna, e reorientar recursos para as funções de “front-office”, de contacto com os utentes, nomeadamente por via da digitalização dos serviços e a sua disponibilização online (o máximo possível).

Concluo que o maior impacto sobre o crescimento económico, sem penalizar as contas públicas, será conjugar a redução de taxas de IRC – o que exigirá um acordo de longo prazo da AD “à direita”, pois o PS tem sido contra a medida –, de forma gradual e programada (mas com efeito imediato nas decisões de investimento empresarial, se for credível), com uma efetiva reforma do Estado, como já vinha a defender.